2024年以来,我国服装行业努力克服市场预期偏弱、供应链竞争加剧等困难和问题,在各项政策措施陆续落地显效及国内外市场需求逐步恢复等积极因素的支撑下,行业经济运行保持总体平稳,主要运行指标均较上年同期有所改善。展望四季度,国家系列存量增量政策持续发力,叠加年末消费旺季激发有效需求释放,为行业经济恢复创造了良好的条件和基础。但同时,外部环境更趋复杂严峻,市场消费动力整体偏弱,贸易环境不确定性上升等风险挑战仍待化解,行业高质量发展仍面临较大考验。

生产保持总体平稳

1-9月,在国际主要消费市场逐步复苏、国内运动服饰需求增加等积极因素的带动下,我国服装行业生产保持总体平稳。根据国家统计局数据,1-9月,服装行业规模以上企业工业增加值同比增长0.4%,增速比2023年同期提升9.2个百分点,自8月转为正增长。从月度变化来看,上半年服装行业规模以上企业工业增加值月度增速波动回升,进入三季度后,月度增速呈现边际递减特征,7月、8月、9月当月服装行业规模以上企业工业增加值分别同比增长3.3%、1.5%和1.3%。

服装产量保持增长。根据国家统计局数据,1-9月,规模以上企业完成服装产量151.46亿件,同比增长4.41%,增速比2023年同期提升13.80个百分点。

内销市场增速放缓

今年以来,我国服装内销市场呈现增速持续放缓态势,除上年较高基数因素外,在一定程度上反映出终端消费内生动力不足。进入三季度,在新一轮稳增长政策措施效应显现及夏日经济的带动下,服装内销有所改善,月度降幅逐渐收窄。根据国家统计局数据,1-9月,我国限额以上单位服装类商品零售额累计7390.9亿元,同比下降0.2%,增速比2023年同期下滑13.0个百分点。

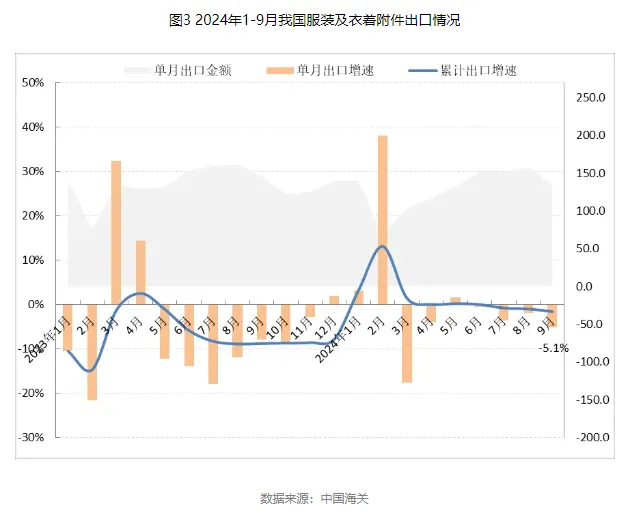

服装出口压力增大

前三季度,我国服装出口规模相对稳定,但受部分新兴市场需求回落、出口价格持续下跌以及人民币升值等不利因素影响,行业出口压力不断增大。根据中国海关数据,1-9月,我国累计完成服装及衣着附件出口1181.1亿美元,同比下降1.6%。从月度看,服装出口开局稳中有升,但后期压力增大,自6月开始持续负增长,9月出口降幅加深至5.1%。从量价关系来看,服装出口量升价跌,出口数量为252.5亿件,同比增长11.3%;出口平均单价3.8美元/件,同比下降11.8%。量升价跌主要原因包括消费者更倾向于采购低价商品,同时单价较低的跨境电商出口比重大幅提高。

企业效益承压恢复

前三季度,我国服装企业运行质效延续承压恢复态势,营业收入实现恢复性增长,虽受市场有效需求不足及行业竞争加剧等因素影响,利润总额仍未扭转负增长态势,但企业盈利能力及主要运营指标趋于改善。根据国家统计局数据,1-9月,我国服装行业规模以上(年主营业务收入2000万元及以上)企业13674家,实现营业收入9000.00亿元,同比增长1.02%,比2023年同期回升9.15个百分点;利润总额381.30亿元,同比下降2.62%,降幅比2023年同期收窄4.58个百分点;营业收入利润率为4.24%,低于2023年同期0.14个百分点,但高于一季度0.71个百分点,年内呈现逐步回升的趋势。

投资保持较快增长

2024年以来,服装企业持续深化转型升级,积极扩大智能化生产、商业模式创新、品牌建设、渠道布局等领域投资,行业固定资产投资保持较快增长。根据国家统计局数据,1-9月,我国服装行业固定资产投资完成额同比增长16.3%,增速比2023年同期提升21.0个百分点,高于纺织业和制造业整体水平1.7和7.1个百分点。

四季度服装行业运行趋势预判

展望四季度,我国服装行业发展面临的不稳定不确定因素依然较多,保持平稳向好态势仍存在诸多风险和挑战。国际环境更趋错综复杂,主要发达经济体经济增长动能不足,9月美联储、欧央行均调低了经济增长预期;地缘政治冲突持续、贸易摩擦风险提升、新兴市场需求不稳等不利因素,均给服装企业出口和盈利造成较大压力。

我国宏观经济延续回升向好态势,存量政策的落地落细和一揽子增量政策的推出为服装行业平稳运行创造了良好的条件和基础,年末消费旺季也将促进服装消费需求有效释放。但是,我国就业结构性矛盾比较突出,居民收入和消费能力有待进一步提升,企业经营压力持续高位,行业高质量发展仍面临较大考验。

资料来源:中国服装协会